El presidente Alberto Fernández y el ministro de Economía, Martín Guzmán, presentaron en la quinta de Olivos la propuesta de reestructuración de la deuda bajo ley extranjera que la Argentina tiene con acreedores privados.

“Hoy no podemos pagar y no lo podemos hacer por varios años”, aseguró Guzmán, y reconoció que aún no se ha llegado a un acuerdo con los bonistas con lo que el país y también el FMI consideran una deuda sostenible. “Nos piden más ajuste fiscal, rápido y en más cantidad. Eso destruiría las oportunidades de millones de argentinos, y no lo vamos a permitir. El límite es la oferta que vamos a presentar mañana (por este viernes)”, planteó el ministro.

“Vamos a cambiar la estructura de bonos de deuda por otra: período de gracia por tres años, hasta 2022. Empezaría a pagar en 2023 un cupón promedio de 0,5% y esas tasas crecerían hasta niveles sostenibles. El interés promedio de la propuesta es 2,33%. Hemos tratado de entender a los acreedores. La propuesta es más reducción de intereses que de capital. Reducción de USD 3.600 millones, quita de 5,4% del stock de deuda externa y reducción de interés de USD 37.900 millones, que es el 62%”, detalló Guzmán.

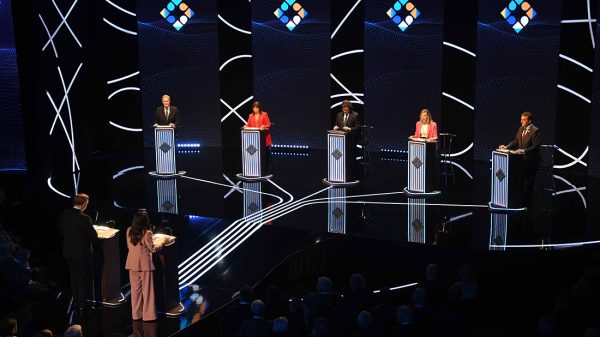

Ante la presencia de los gobernadores -incluido el jefe de Gobierno de la Ciudad de Buenos Aires, Horacio Rodríguez Larreta-, invitados para presentar el anuncio, junto con la vicepresidenta Cristina Fernández, y el titular de la Cámara de Diputados, Sergio Massa, fue Guzmán el encargado de detallar el esquema de negociación.

La propuesta se hará pública con mayores detalles este viernes, mediante un decreto de necesidad y urgencia y también será enviada a la Securities & Exchange Commission (SEC).

La deuda bajo legislación extranjera que el Gobierno debe reestructurar asciende a USD 66.238 millones, que llegan a USD 83.000 millones si se suman los títulos bajo legislación local, que el ministro Guzmán ya anunció que postergará su pago hasta 2021.

La oferta anunciada en Olivos apunta a resolver la deuda bajo ley Nueva York. Los títulos a reestructurar son 21, de los cuales 17 de ellos fueron emitidos en los últimos 4 años en dólares, euros y francos.

El ministro aseguró que la oferta presentada cerrará en 20 días desde su lanzamiento formal, y que se seguirá trabajando con el FMI en un nuevo programa, para un programa de tres años. “Es un período suficiente para que nuestros acreedores tomen decisiones. En este período va a haber gente jugando muy fuerte. Hay muchos intereses en juego. Las voces de nuestros acreedores, que buscan que la Argentina pague más, van a estar resonando. Va a ser importante que como sociedad tomemos el compromiso de estar unidos sobre esta oferta. Esta oferta es algo refundacional para la Argentina, para que tengamos un desarrollo sano”, expresó el funcionario.

—

>> Si estás de acuerdo con el periodismo crítico y comprometido, te invitamos a asociarte a ENREDACCIÓN, el sitio de noticias con información de Córdoba: INGRESÁ AQUÍ.