Esta entrevista al economista Claudio Callieri fue publicada el 9 de noviembre de 2017. Callieri que falleció en junio del año pasado a los 55 años, brindó en esta conversación definiciones premonitorias sobre lo que ahora está sucediendo con la deuda externa y la economía del país y particularmente, las razones que llevan a determinados sectores económicos locales a llevar adelante estos procesos. Por ese motivo, hemos decidido publicarla nuevamente.

Claudio Callieri acostumbra a comunicarse por Whatsapp. Artículos, preguntas, y puntos de vista sobre temas de agenda vuelan regularmente entre sus amigos, colegas y periodistas. Los ida y vuelta suelen ser de largo aliento. El único momento en el que parece dejar de estar comunicado, es cuando lee. Su planteo de que la deuda externa es utilizada por las “oligarquías” como un instrumento de enriquecimiento a costa de los sectores populares y, a su vez, disparador de “catástrofes económico-financieras” que derraman sus efectos por largo tiempo, excede la consideración del endeudamiento como un mecanismo de política económica.

En esa línea, asegura que “resulta sumamente injusto que por asimetrías de información entre quienes conducen la política económica, y el conjunto de la ciudadanía, se generen silenciosamente estas auténticas catástrofes humanitarias que han demostrado resultar las llamadas “crisis” financieras, provocadas por oligarquías codiciosas de alcance internacional, que no escatiman medios para salir oportunamente de las burbujas especulativas que generan y descargar los costos de sus siderales tomas de ganancias en el sacrificio de pueblos enteros”. La que sigue es la entrevista sobre el tema en general y sobre el escenario particular de la deuda externa a partir de la asunción de Mauricio Macri como presidente.

VER PLANILLA DEL GASTO PÚBLICO NACIONAL POR FINALIDAD Y FUNCIÓN. COMPARACIÓN 2017-2018.

Usted señala que el endeudamiento externo y la fuga de capitales deberían ser declarados delitos indescriptibles, ¿por qué?

Resulta sumamente injusto que por asimetrías de información entre quienes conducen la política económica, y el conjunto de la ciudadanía, se generen silenciosamente estas auténticas catástrofes humanitarias que han demostrado resultar las llamadas “crisis” financieras, provocadas por oligarquías codiciosas de alcance internacional, que no escatiman medios para salir oportunamente de las burbujas especulativas que generan y descargar los costos de sus siderales tomas de ganancias en el sacrificio de pueblos enteros.

En el caso argentino, en el origen el proceso de endeudamiento contemporáneo se encuentran las acciones ilegítimas de la dictadura militar. En términos jurídicos, se ha ido conformando una doctrina en el derecho internacional que ha acuñado el concepto de “deuda odiosa”, para aludir a procesos de endeudamiento ilegítimos en sus medios y/o en sus fines. Es interesante recordar que el primer país que recurrió a este planteo para repudiar una deuda fue Estados Unidos cuando asumió el control de Cuba, inmediatamente después de la guerra de independencia de España, al finalizar el siglo XIX.

Distintos juristas han argumentado acerca de la ilegitimidad de origen de la deuda argentina y en gran medida la validez de esos argumentos ha sido admitida en una sentencia judicial del Juez Ballestero, tras un larguísimo juicio entablado en 1982 por el ciudadano Alejandro Olmos.

En diferentes planos, el daño social que las codiciosas oligarquías financieras han estado causando a los pueblos del mundo permanecen preservados de un examen de legalidad en el marco del estado de derecho. En el siglo XX los totalitarismos en países centrales y sangrientas dictaduras pro-coloniales en países periféricos, configuraron casos emblemáticos de violencia institucional, que incluyeron matanzas masivas hasta la escala de genocidios. En el aspecto jurídico esos procesos derivaron en la consolidación internacional de principios jurídicos para el juicio y condena de esos crímenes, llamados de “lesa humanidad”, habiéndoseles atribuido además el carácter de imprescriptibles.

En las décadas recientes las oligarquías han desplegado, en numerosos países, un nuevo tipo de violencia social, consistente en la generación deliberada de catástrofes económico-financieras

En las décadas recientes las oligarquías han desplegado, en numerosos países, un nuevo tipo de violencia social, consistente en la generación deliberada de catástrofes económico-financieras, con el propósito de provocar enormes transferencias de riqueza desde el conjunto social hacia esas reducidas élites prebendarias, con costos incalculables en términos de calidad de vida para millones de personas, por no hablar de la vulneración elemental de principios de convivencia democrática.

La doctrina de la “deuda odiosa” brinda un antecedente valioso para trabajar en la conceptualización jurídico-política de estos episodios.

La doctrina de la “deuda odiosa” brinda un antecedente valioso para trabajar en la conceptualización jurídico-política de estos episodios. El concepto central es que se trata de decisiones de endeudamiento que no se han tomado para beneficiar fines colectivos del conjunto social, sino para beneficiar directamente a la propia cúpula dirigente o a sectores minoritarios relacionados directamente con ella, y con perjuicio notorio, aunque no necesariamente inmediato, de las mayorías sociales. Si esta conducta se tipifica como delictiva, tomando en cuenta que los efectos del delito se mantienen mientras se sigan produciendo consecuencias de los actos originales, tampoco se verifica un momento específico de concreción de ese delito, sino que en tal situación se plantea que el delito es “de ejecución continuada”, es decir permanece vigente como hecho judiciable y punible.

¿Cuál es el escenario de la deuda externa Argentina hoy?

La deuda externa hoy representa ya una carga gravosa para las capacidades de pago del país. En un contexto en el que además el comercio exterior está resultando marcadamente deficitario. Según informó oficialmente el Ministro (de Finanzas, Luis) Caputo, la deuda pública nacional total actual es de poco más de USD 300 mil millones. De ese importe, un 70% están colocados en títulos públicos, mitad contraída con el sector privado, y la otra mitad, con organismos del sector público, como el Banco Central, el Fondo de Garantía de Sustentabilidad (FGS) de la ANSeS y el Banco Nación. Con exportaciones anuales estancadas por debajo de los 60 mil millones de dólares, el indicador deuda externa / exportaciones va evolucionando en dirección contraria al de la solvencia.

La deuda externa hoy representa ya una carga gravosa para las capacidades de pago del país. En un contexto en el que además el comercio exterior está resultando marcadamente deficitario.

La deuda externa ha tenido una acelerada expansión en 2016 y 2017, con emisiones totales del orden de los 60 mil millones de dólares por parte del estado nacional, de los cuales unos 15 mil millones corresponden al stock promedio de Letes (Letras del Tesoro) en dólares y el resto a distintos tipos de bonos. A esto se suman como obligación, también del sector público, unos 11.500 millones de dólares de deuda emitida por los estados provinciales a lo largo del período de gestión nacional de Cambiemos (datos del Observatorio de la Deuda Externa de la UMET).

Uno de los principales problemas de este proceso de endeudamiento acelerado, es que la aplicación de las divisas no corresponde a rubros que permitan acrecentar las capacidades futuras de repago, sino que en una alta proporción las divisas vuelven a salir de la economía nacional en forma inmediata

Uno de los principales problemas de este proceso de endeudamiento acelerado, es que la aplicación de las divisas no corresponde a rubros que permitan acrecentar las capacidades futuras de repago, sino que en una alta proporción las divisas vuelven a salir de la economía nacional en forma inmediata, como fuga de capitales o pagos de intereses. Entre diciembre de 2015 y junio de 2017 el Observatorio de la Deuda Externa estima la magnitud de la fuga de capital en el orden de USD 35 mil millones, mientras que los pagos de intereses insumieron otros USD 17 mil millones en el mismo período.

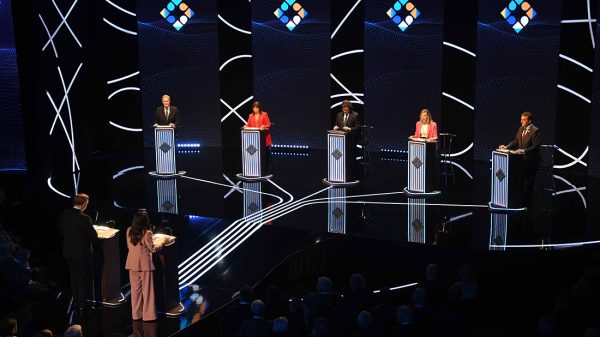

El presidente Mauricio Macri durante su reciente gira por Estados Unidos. Foto: Presidencia de la Nación.

-¿Cuál era el mapa de la deuda externa Argentina cuando se inició el gobierno de Mauricio Macri?

En 2015, la deuda en divisas se encontraba en un nivel significativamente más bajo, del orden del 23 % del PIB. Por otra parte permanecía abierto el conflicto con los acreedores que no habían ingresado en los mecanismos de canje de 2005 y 2010, que equivalía al 8 % de la deuda susceptible de ser canjeada, y que a su vez estaban en poder de Fondos Buitre en un 1,6 % (sobre ese total de 8 %), esto según los datos que ha sistematizado recientemente el equipo de Eduardo Basualdo en el libro Endeudar y Fugar.

En 2015, la deuda en divisas se encontraba en un nivel significativamente más bajo, del orden del 23 % del PIB.

Indudablemente el nuevo Gobierno inició su gestión con un nivel de endeudamiento externo muy manejable, y un endeudamiento total de aproximadamente 35 % del PBI, es decir que en la composición de la deuda existía una gravitación importante de la deuda intra sector público y en moneda nacional, para la cual existen herramientas de repago más controlables mediante la política económica. En ese contexto fue accesible para las nuevas autoridades contraer rápidamente endeudamiento externo adicional.

El gobierno, simplificando, dice: “deuda o inflación -por emisión-” y se endeuda con ese relato político. ¿Se endeuda por ese motivo o por cuál?

Sin intención de hacer hipótesis sobre las concepciones de política económica que pretendan justificar el endeudamiento, en los hechos lo que aparece como rasgo más relevante del proceso de endeudamiento, es su funcionalidad con una nueva etapa de valorización financiera en beneficio principalmente de una reducida cúpula de grandes agentes de la economía. Es un mecanismo que ya ha tenido vigencia, con diferentes especificidades, durante la dictadura militar 1976-1983, en los noventa y nuevamente a partir de 2016. La obtención masiva de préstamos externos es el mecanismo para que ingresen divisas al país, en un contexto en el cual la cuenta corriente es deficitaria y la balanza comercial ni siquiera atenúa esa insuficiencia, ya que también la balanza comercial está resultando deficitaria. Y esas divisas que ingresan por vía del endeudamiento son adquiridas masivamente para formación de activos externos en el exterior, o sea fuga de capitales, para el pago de intereses. Y también por supuesto dada la fuerte extranjerización de la propiedad de la cúpula empresaria argentina, hay un importante requerimiento de divisas para remesas de utilidades y otros flujos de exacción a filiales locales de firmas extranjeras. Los datos empíricos que por años han trabajado los investigadores de FLACSO y otros análisis disponibles, muestran que un número relativamente reducido de empresas transnacionales, grandes grupos privados nacionales y algunas personas físicas, han obtenido enormes beneficios a lo largo de la historia económica posterior a 1976, aprovechando los diferenciales de rendimiento financiero interno y externo, y las facilidades de la laxitud regulatoria para dolarizar sistemáticamente los resultados, en un mecanismo francamente espurio en términos de aplicación de recursos al desarrollo nacional.

La incorporación de las divisas tomadas por el Tesoro implica la emisión de grandes volúmenes de moneda nacional, que son sistemáticamente absorbidos mediante letras del Banco Central.

Por otra parte la incorporación de las divisas tomadas por el Tesoro implica la emisión de grandes volúmenes de moneda nacional, que son sistemáticamente absorbidos mediante letras del Banco Central. Esta operatoria es en realidad la que conforma la eficacia de la valorización financiera, porque es el parámetro principal de rendimiento interno. Es un proceso paralelo al de la toma de deuda externa y tiene análogo pronóstico de bola de nieve, que tomó notoriedad mediática cuando su stock superó el billón de pesos, y es un canal por el cual el sector financiero obtiene una extraordinaria renta sin proveer ningún servicio virtuoso a la economía. Los intereses que devenga el stock de LEBACs equivaldrán este año a unos 150 mil millones de pesos, según ha estimado la Universidad Nacional de Avellaneda, un gasto que es superior al importe global que insume por ejemplo el funcionamiento de la Administración Pública en su conjunto.

Hoy el país tiene un doble déficit: fiscal y externo, ¿cómo se lo supera?

En los ámbitos de economía heterodoxa y en organizaciones del campo popular, se ha planteado que una de las carencias de nuestra democracia en estas últimas tres décadas y pico, es no haber logrado un sistema tributario solvente, transparente y equitativo. Las medidas y reformas planteadas recientemente parecen ir en dirección contraria a ese objetivo, como lo han sido las numerosas medidas particulares de desfinanciamiento del Estado que se han implementado a partir de 2016. El gobierno parece apostar más bien por la tradicional receta de ajuste del gasto, concentrando la atención en la franja más significativa de este, que es el sistema jubilatorio y de seguridad social. Reducir el poder adquisitivo de los jubilados es una herramienta de ajuste fiscal que no es novedosa en el país y que además acentúa el sentido regresivo general de las finanzas públicas.

El déficit cuando se lo aborda propiciando el ajuste del gasto ingresa en un círculo vicioso, porque la retracción de consumo que corresponde a una política de ingresos restrictiva afecta a su vez la evolución de la base de tributación, de modo que menores ingresos en esa lógica alientan nuevas reducciones de gasto, y así sucesivamente.

El déficit cuando se lo aborda propiciando el ajuste del gasto ingresa en un círculo vicioso, porque la retracción de consumo que corresponde a una política de ingresos restrictiva afecta a su vez la evolución de la base de tributación, de modo que menores ingresos en esa lógica alientan nuevas reducciones de gasto, y así sucesivamente. Por el contrario, las evidencias empíricas parecen otorgar más verosimilitud a los efectos virtuosos de las políticas llamadas “demand led”, en las cuales una política sostenida de gasto público autónomo y el favorecimiento del poder adquisitivo del salario (por ejemplo mediante la fijación de mínimos y la habilitación de paritarias libres), permiten mantener niveles de demanda agregada satisfactorios para al menos sostener la actividad económica y las bases de tributación.

En cuanto al desempeño del comercio exterior, el contexto internacional muestra unos mercados sobre ofrecidos, en los cuales los diferentes países y bloques pugnan por preservar sus mercados domésticos y exportar excedentes de cualquier manera posible. No es un contexto de oportunidad de exportación para la economía argentina, con su patrón de especialización en “commodities”. Si además se mantiene el criterio de apertura comercial importadora indiscriminada, las posibilidades de reducir el déficit son prácticamente nulas.

No es un contexto de oportunidad de exportación para la economía argentina, con su patrón de especialización en “commodities”.

La forma de resolverlo que parece más racional desde nuestra perspectiva, es la administración estratégica de las divisas intentando a asignarlas a usos prioritarios, y obviamente intentar sistemáticamente acercar el perfil de especialización de la estructura productiva a matrices compatibles con la evolución del comercio de los rubros más dinámicos, que en general en las últimas décadas han sido los productos intensivos en tecnología.

La deuda es un instrumento de política económica, ¿por qué es inconveniente en países periféricos como el nuestro?

La historia de la deuda externa de los países periféricos con los centros financieros mundiales es sumamente reveladora de que siempre ha funcionado como un mecanismo de subordinación, no solamente económica sino también política, habiendo sido utilizado como justificación incluso para represalias militares en diferentes episodios históricos. En la Argentina es una historia que comienza prácticamente en los albores de la nacionalidad, con el célebre empréstito Baring asumido por Bernardino Rivadavia en 1826 y cancelado definitivamente recién en 1947.

En tiempos contemporáneos, el endeudamiento masivo se ha generado en la Argentina a partir de la dictadura de 1976, y como decía antes se trata de un endeudamiento que no ha estado al servicio de la formación de infraestructura nacional, de capacidades exportadoras, de transfiguración del patrón tecnológico de la economía, sino que ha sido utilizado fundamentalmente como herramienta para conformar un mecanismo de valorización financiera en beneficio de una acotada cúpula de empresas de capital extranjero y nacional. A su vez este mecanismo de valorización financiera, en sus tres versiones relevantes -la de la dictadura, la de los noventa y la actual- ha transformado la matriz de poder económico en el país, provocando un peso creciente del capital extranjero, especialmente del correspondiente al sector financiero, y en general una concentración creciente de la economía.

En la Argentina y en general en todo el mundo, lo que se advierte es que los centros de poder financiero montan sus mecanismos de valorización sin atender ninguna lógica de sustentabilidad del proceso”.

En la Argentina y en general en todo el mundo, lo que se advierte es que los centros de poder financiero montan sus mecanismos de valorización sin atender ninguna lógica de sustentabilidad del proceso, sino que en su condición de actores poderosos con una posición privilegiada en el funcionamiento del sistema, tienen la posibilidad de actuar sobre regulaciones y gobiernos para resultar siempre los grandes beneficiarios de las crisis. Así lo muestra la experiencia de las reiteradas crisis financieras en distintas regiones periféricas en los años noventa, pero también los desenlaces de las crisis financieras en economías centrales posteriores a 2008, con la excepción quizás, del caso relativamente pequeño de Islandia.

Sumate al equipo y ayudanos a contar lo que el poder no quiere.

Cómo comunicarse:

Redacción: [email protected]

Lectores: [email protected]

Equipo de Investigación: [email protected]